Bausch Health ha vendido 35 millones de acciones ordinarias de Bausch+Lomb en bolsa y ha obtenido unos ingresos brutos agregados de 630 millones de dólares (antes de deducir las comisiones técnicas y los gastos estimados de oferta).

Bausch Health finaliza la venta de 35 millones de acciones ordinarias de Bausch+Lomb en bolsa

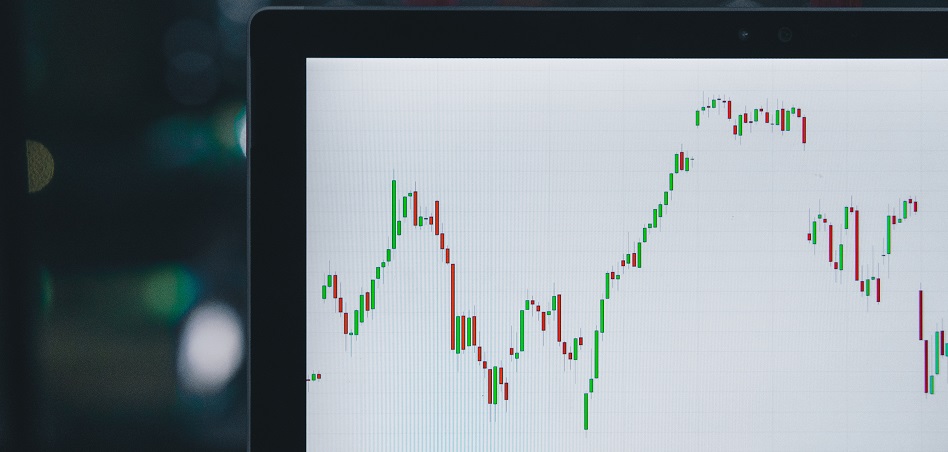

FOTO: Unplash

Ese es el resultado de la oferta pública inicial (IPO) lanzada la semana pasada por la empresa, la cual ha llegado a su final.

Bausch Health, como accionista vendedor, ha concedido a los suscriptores una opción de 30 días para comprar hasta 5.250.000 acciones ordinarias adicionales de Bausch+Lomb para cubrir las sobreasignaciones, si las hubiera, al precio de la IPO, menos los descuentos y las comisiones.

Las acciones de Bausch+Lomb comenzaron a cotizar en las bolsas de Nueva York y de Toronto el 6 de mayo

Las acciones ordinarias de Bausch+Lomb comenzaron a cotizar en la Bolsa de Valores de Nueva York y la Bolsa de Valores de Toronto el 6 de mayo de 2022, en cada caso bajo el símbolo de cotización BLCO. Bausch Health, junto con sus subsidiarias, ahora posee aproximadamente el 90,0% de las acciones ordinarias de Bausch+Lomb (antes de dar efecto a la opción de sobreasignación).

En relación con la IPO, Bausch Health celebró su segunda enmienda previamente anunciada con respecto a su contrato de crédito existente.

La segunda enmienda prevé una nueva línea de crédito a plazo con un monto total de capital de 2.500 millones (Línea de préstamo a plazo B de 2027) con vencimiento el 15 de febrero de 2027 y una nueva línea de crédito renovable de 975 millones de dólares Facilidad de crédito renovable de 2027) que vencerá el 15 de febrero de 2027, y la fecha que sea anterior a los 91 días calendario antes del vencimiento programado de la deuda por el dinero prestado de Bausch Health y Bausch Health Américas, una subsidiaria de propiedad absoluta de Bausch Health, por un monto total de capital superior a 1.000 millones de dólares.

En este contexto, Bausch+Lomb celebró un contrato de crédito a cinco años por 2.500 millones de dólares. El contrato de crédito también prevé una línea de crédito renovable a cinco años por un monto de 500 millones de dólares.

Suscríbete a la newsletter de modaengafas.com

Noticias relacionadas

Levi Strauss crece un 4% en 2025 hasta 6.300 millones de euros